机器人企业纷纷开启“圈地运动”,究竟为哪般

“

都说2019年是机器人行业*难熬的一年。2019年上半年中国工业机器人销量7.8万台,同比下滑10.8%,预计2019年销量下滑8.6%左右。受宏观大环境的影响,机器人产业短期内的积极信号尚未出现,行业利好的大逻辑未能成立;内外资厂商均面临较大的增长压力,其中不少外资巨头出现下滑,国产厂商增速放缓,开启“过冬”模式。

”

市场扩张:“跑马圈地”

在产业低迷期,正常的逻辑可能是企业收缩,减少对外扩张,保存实力“过冬”。

但这些企业好像不一样。

9月 15日,爱仕达公告称全资子公司上海爱仕达机器人拟投入5-6.5亿元自有资金或自筹资金建设“温岭数字化装备制造基地建设项目”,以实现年产20000台工业机器人、50000个机器人关键零部件及3000台/套应用集成专用设备的生产能力。

2019年8月22日,勃肯特镇江工厂正式投产,其产能预计可达到5000台/每年。

同样在8月,阿童木机器人正式宣布完成B2轮数千万人民币融资。在关于资金的使用中,阿童木机器人创始人兼CEO宋涛表示,其中之一就是扩展业务规模,包括7000平方米新厂房的建设,建成后预计产能达到每年5000台。

不仅仅是国内的企业,还有外资企业也在这一时期选择了扩张。

9月12日,ABB宣布其位于中国上海的机器人新工厂和研发基地正式破土动工。该工厂预计将于2021年投入运营,总投资额达1.5亿美元(约10亿人民币)。

2019年3月,上海发那科宣布计划今年在上海新建机器人*级智能工厂,总投资15亿元,新工厂建成后,预计年产值为100亿元;9月26日,重庆发那科机器人有限公司成立。

当然,企业的扩张不仅仅是产能的扩张,还有兼并购带来的产业链的扩张。这其中*有代表性的当属埃斯顿收购百年焊接企业CLOOS。

一般来讲,积极进行扩产战略布局的企业,对资金要求较高,需要较好的现金来支撑投资投入和流动性需求。但纵观目前的大环境,尤其自2018年下半年以来,经济下行压力不减,市场资金紧张,不少企业纷纷减少扩产投资,生产减产从偶发变为常态。

在这些企业逆势扩张的背后,有着怎样的商业逻辑?

爱仕达方面称,2万台机器人数字化工厂的宏伟蓝图,既是爱仕达自我发展和加压的战略布局,也充分展现出其对中国机器人市场的坚定信心。

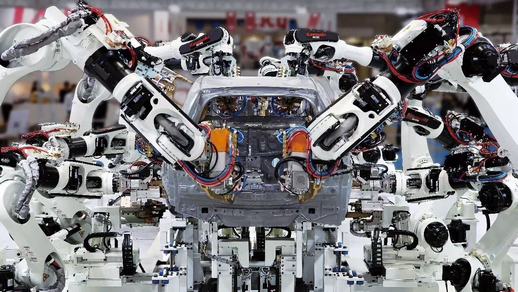

2018年,中国市场第六次蝉联全球*大的工业机器人市场,虽然在2019上半年中国工业机器人产销量同比下滑均*10%,但由于中国在智能制造的大力投入,一众巨头还是很看好整个中国市场。

出于对中国市场的信心,ABB在2018年10月就宣布投资10亿元人民币在上海新建*先进、*具柔性的机器人工厂及*的人工智能研究中心。

从供给端来看,机器人行业两极分化严重,存在产能结构性过剩的格局,行业洗牌正在进行中。一方面,低端市场集中度较低,无序竞争状态明显,产能过剩明显,低端市场价格加速下降,小厂生存困难。

随着发那科*级工厂在上海的落地,意味着四大巨头在中国的本土化生产落地均已实现,产能版图已经初见明朗,但这也意味着,在未来正式投产后,中国市场将迎来巨大的冲击。预计2019-2023年四大巨头的产能及产量将提升到目前的5倍以上。加上国内一些大的机器人企业公布的产能布局来看,2年之后,机器人产量过剩的隐忧不容忽视。

有业内人士表示,越是在这样的关键时刻,越需要做好正面迎击的准备。

另一方面,技术门槛高、产品质量要求高的中高端市场则为外资企业商及国内少数*企业所占据,优质产能依然稀缺。随着国内企业切入海外厂商供应链,中高端市场需求将快速放量。

所以,在技术性能提高和应用领域拓展方面,仍是“漫漫长征路”,需大力投入和长期发展。

这些年来,埃斯顿一直以“通用+细分”为市场战略,从而向中高端应用市场迈进以获取更多的利润空间。而收购CLOOS补足焊接领域短板,无疑也是这一策略的延续。

沧海横流,方显英雄本色。

西部“交战”

中国西部地区这片曾经封闭落后的广袤区域,正在成为中国新的增长极,吸引着全球投资者的目光。*新的统计数据显示,中国西部地区的经济增速近年来总体高于东部地区。12个西部省份中的6个,名列2018年全国经济增速前10名。

作为西部地区*大的城市群,成渝城市群以成都、重庆为核心,经济总量已从2014年的3.76万亿元增长至2018年的近6万亿元,增速在全国的城市群中位居前列。

以成都、重庆为核心的西部地区,显然已经成为机器人企业在继华东和华南之后的第三方“战场”。

除了在上海设厂之外,今年6月,发那科还与成都新津县政府签订“发那科中国西部工程研发及新技术应用推广中心”合作协议,落户成都。

近几年来,四川及成都制造业突飞猛进,企业在智能制造方面的需求很大,再加上成都优越的营商环境,当地政府的热情服务,正是这些原因促成了发那科选择成都新津落户。

9月27日,川崎重工在其重庆两江新区的工厂,举行川崎机器人线体集成全球总部及工业自动化应用研发中心挂牌仪式和川崎机器人6轴机器人下线仪式。这条生产线可达到产能6000台以上,可服务西部地区工业智能化改造。

5月21日,西门子与成都市政府联合宣布,经过历时近两年的建设,西门子智能制造成都创新中心正式开幕。

早在2018年,ABB在重庆设立的机器人应用中心正式开业,重点满足西部地区汽车、3C产品制造、装备制造和消费品制造等领域对工业机器人快速增长的市场需求;2016年,库卡和重庆长安工业有限责任公司在重庆成立机器人合资公司。

从国内企业来看,广州数控、华中数控、固高科技等国内知名企业之前也相继落户重庆。2018年6月5日,格力电器与成都市新津县人民政府签约,格力电器智能家电生产基地暨格力工业云大数据中心落地成都。

可以预见的是,随着新一轮西部地区“圈地运动”的发酵,未来机器人企业巨头们在西部地区的竞争将愈发激烈。

当机器人行业从到处淘金的大航海时代进入到优胜劣汰的竞争深水区,也意味着单打独斗的时代结束了,机器人行业的竞争不再是单个企业的竞争,而是越来越多的生态系统之间的竞争。

事实上,机器人行业的特殊性也决定了产业之间的“圈地运动”必不可免。

正如拓斯达董事长吴丰礼所说,集成商好比餐厅,本体商则是馒头、面包等,是一个个标准化的产品,核心零部件更像是面粉、黄油、砂糖及各种各样的材料,把它们有机结合起来才能融合成客户需要的产品。这一系列元素就构成了生态圈。

也如埃斯顿CEO诸春华所言:中国机器人上升的必由之路不是恶性竞争,也不是同质化竞争,而是建立协作共赢的产业生态链,形成优势互补,协同发展,共同成长。

过去三年以来,爱仕达累计投资10多亿元,构建和提高了机器人研发、制造和应用的综合能力,逐步形成了数字化智能制造生态圈。

在今年高工机器人与节卡机器人共同举办的蓝皮书发布会上,节卡机器人也提出了纵横联合打造协作机器人生态圈的战略布局。

在渠道合作方面,节卡机器人将通过“依靠多种渠道销售网络,深耕重点行业,垂直落地”的垂直整合,以及“大力拓展JAKA+生态圈,加强产品及市场覆盖面”的横向合作,互构合作生态圈。

如今,节卡机器人已逐步搭建起协作机器人在“工业”领域的生态圈。“JAKA+”平台已汇聚末端执行器、视觉、附件及应用软件等领域的合作伙伴近100家,如雄克、康耐视、基恩士、ZIMMER、FESTO、SMC、北京软体机器人科技(SRT)、霓达等。

而一直以来,埃夫特致力于融合机器人核心零部件、机器人整机、智能制造解决方案和人工智能等板块,打造一个可持续发展的智能制造生态圈。

在渠道方面,一方面埃夫特将国际收购的焊接、喷涂和打磨三个应用场景国产化和标准化,为埃夫特的客户提供标准化的解决方案,也向焊接、喷涂和打磨行业内的合作伙伴输出标准化的解决方案。

另外一方面,在为合作伙伴提供有竞争力的机器人产品的同时,埃夫特还协助合作伙伴开拓细分市场。基于此,埃夫特正在打造区域+行业+应用的三维矩阵布局。

为了实现生态圈的构建,拓斯达主要从线上、线下两个方面着手布局。线下:进入2019年的半年来,拓斯达打造了多场“星耀会”,为更多在智能制造道路上的中小企业提供交流服务平台,发起“实业兴‘帮,智造提速”的惠企行动;线上:以产业互联网形式发布了驼驮科技平台,围绕工业设备交易、设备及智能化生产管理、设备服务等方面的融合发展,帮助企业解决问题,而这也是拓斯达“硬件+软件+服务综合平台”实现智造升级的内在要求。